汽车新四化对轴承行业的影响以及光洋股份的升级转型道路探讨

发布时间:2022-02-25

常州光洋轴承股份有限公司 光洋股份管理团队

一、汽车新四化的趋势不可逆转

在电动化、网联化、智能化、共享化的驱动下,汽车产业作为国民经济的支柱产业,正在迎接第三次造车浪潮汽车“新四化”的到来。

在四化的前提下,电动化是发展的基础。出于对能源体系、工业发展等方面考量,2012年定位于国家级战略的新能源汽车项目被推出,在长达8年的补贴政策、路权导向及基础设施建设的合力推动下,产业链由零发展雏形初显。而目前整个行业仍处成长初期,电动化、智能化趋势下汽车行业面临巨大的技术革新,带动产业链变革。电动化与智能化的转型升级为国内厂商带来新机遇,原因有两点:一方面,对于新环节,国内外厂商处同一个水平线,是国内厂商Z好的切入时机,相较于偏传统环节的国产替代路径更为容易;另一方面,行业从0~1,赛道短期爆发性强,在足够大的市场规模下,能诞生多个大市值企业。电动车纯新增量环节集中在三电(电池、电机、电控)以及汽车电子、车联网领域,而底盘部分(传动、转向、制动等)存在由机械部件向电子部件升级的需求。此外,车身内外饰及底盘结构件作为汽车演变中技术升级较小的环节,仍存在以铝换钢的轻量化、智能化车灯等趋势性机会。且大部分新增量环节处产业成长初期。

(一) 全球电动化加速,特斯拉及国内造车新势力持续放量

中美欧三地持续加码,电动车“平价”拐点临近,自2018年以来,中美欧三地在政策端持续刺激新能源车行业(目前欧洲地区政策力度Z大),供给端车企加速布局进程,电动车“平价”拐点愈发临近。其中,欧洲新能源市场受政策托底,碳排放法规保障2021年NEV 188万辆的供给端底线,2500欧元~6500欧元的消费环节补贴对需求端形成保障。叠加国内营运需求托底、国补温和退坡(2020/2021/2022年分别10%/20%/30%的退坡幅度)、地补加码及限行限牌路权对消费端的拉动,以及美国电动车市在特斯拉的带动下持续发力,将助力以特斯拉为代表的颠覆者、大众MEB为代表的传统巨头领头羊以及新兴造车车企产能释放。预计2020年全球新能源车销量同比增长33%至370万辆,2023年达千万辆量级。2020-2025年全球新能源车复合增长率有望达32.4%,其中中国、欧洲及美国复合增速分别有望达28%、44%、25%。

对于欧洲:碳排放法规及消费补贴加持

一方面,环保诉求下欧洲制定了严苛的碳排放规划。具体为:在2018年的欧盟立法中,将乘用车碳排放标准于2021年底降至95g/km,其中2020年95%销售新车降至95g/km水平,2025年降至80.8g/km,2030年进一步降至59.4g/km,未达排放标准的厂商将面临巨额的罚款,驱动欧洲整车厂将“潜在罚款”转换为对应的“资金投入”,加快新能源转型。根据测算,欧洲车企为满足碳排放法规需求,欧洲2021/2025/2030年要实现的NEV销量分别为188/463/789万辆,占乘用车销量的比例分别为12%、29%、49%,其中EV销量分别为111/347/671万辆,占乘用车销量比例分别为7.2%/22.1%/41.6%。另一方面,欧洲各国在新能源车消费环节及使用环节的补贴力度较大。其中德国推出的直接补贴消费者的基金政策吸睛,2019年12月将始于2016年的12亿欧补贴延长至2025年,同时提升单车补贴额;2020年7月开始,再次将售价4万欧元以内的纯电动汽车政府补贴额上调50%(即单车补贴增加3000欧至9000欧,截止至2021年底)。英、法、挪威、西班牙、葡萄牙、瑞典和丹麦等国家也相继出台直接补贴政策(大部分在2500欧元~6500欧元区间),叠加对充电桩等充电设施,对欧洲电动车消费形成强有力的政策保障。预计助力2020~2025年欧洲新能源车43.7%的复合增长率,同期带动电池54%的复合增速,纯电渗透率有望由目前的3.3%上升至2025年的20%。

对于美国:特斯拉引领增长

美国市场在特斯拉Model 3放量主导下,新能源车结构向纯电渐进。特斯拉的确是第四次生产方式变革的引领者,但能否一定是发扬光大者目前尚未结论。特斯拉具有破坏性创新,不仅带来了电动车的创新,也带来了智能化的创新,也带来了对已有汽车制造工艺的创新。或许特斯拉已经在开辟了汽车行业第四次生产方式的大变革。特斯拉的效率提升表现1:新车型上市/改款速度快。从Roadster-Model S-Model X- Model 3- Model Y-Cybertruck,从全新上市到改款,上市节奏不断加快。特斯拉的效率提升表现2:OTA升级速度快。2012-2019年动力系统域升级13次、座舱娱乐域升级20次、车身电子域升级15次、底盘域升级12次以及自动驾驶域升级13次。特斯拉的效率提升表现3:库存周期更短。根据2015Q1财报公布以来特斯拉的生产量和交付量一直处于高度匹配状态,库存系数(当月库存/过去12月平均生产量)?于0.3个月,这个水平即使是库存控制非常良好的日系车也是难以长期保持的。这个表观上看是受益直营模式,背后反应的是特斯拉对用户需求把握更为精准。预计美国新能源车将于2020年开始步入平稳增长时代,2020~2025年复合增长率有望达25%。

对于国内,政策引导自发需求

2015年以来国内新能源汽车发展经历补贴驱动下A00为王、运营需求拉动A级车发展、自主需求抬头SUV及中高端车型上量三个阶段,逐渐成长为全球新能源车发展主力(占据四成份额)。目前补贴政策向三个方向指引,一是肯定营运需求对销量的支撑作用,2020年营运平台仍为车企出量主要领域;二是车型补贴限制在30万补贴前售价以下,政策精准向价格带集中在20万级以下的自主车企倾斜,促进推出爆款车型;三是仍延续提高续航引导,电池能量密度指标与补贴的脱钩,由比亚迪主导的磷酸铁锂路线成本优势凸显。经过前期千亿补贴,在电池、核心电气零部件赛道已有优势企业脱颖而出,产业有望迎来长足发展。预计在补贴政策及限行限牌路权拉动下,A级SUV、B/C级等主打自发需求的车型为显著增长点,预计2020年国内新能源乘用车市场大概率将于Q3好转,中性假设下乘用车全年销量130万辆。在造车新势力发力和特斯拉国产化加速以及更多车企新能源车型推出的共振下,明年电动车的国内销量有望增长40~50%,且电动化的趋势不可逆转。

(二)智能汽车维度:智能网联汽车创新发展战略已上升到国家战略高度

通常意义上来看,智能汽车要实现终极无人驾驶主要有两条路径,一条是依靠车载传感器的自主智能(又称智能化),主要是由ADAS系统等车载装置实现,目前国内外已经有相对成熟的发展;另一条路径是依靠车联网技术的协同智能(又称网联化),主要是由V2X等通信技术实现,正在国内外示范区广泛测试中,是未来十年的无人驾驶重要攻关方向。我们认为,自主智能与协同智能在无人驾驶汽车发展进程中不是相互独立的,而是互相促进、相辅相成的,V2V(车车互联)技术可以为ADAS感知层提供重要的安全补充,ADAS的精度瓶颈又对V2X提出要求。无人驾驶依照“ADAS装配实现车内智能——LTE-V/DSRC技术实现车际互联——车际互联的发展进一步推动车内智能设备的研发——车内智能对车际互联要求的上升”的发展路径,呈现螺旋上升趋势。

自2020年2月24号国家发改委、工信部、科技部等11个部委联合发布了智能汽车创新发展战略,标志着智能网联汽车成为关联众多重点领域协同创新、构建新型交通运输体系的重要载体,已经上升到国家战略高度。国内汽车智能化渗透率快速提升。中国消费者对ADAS表现出强烈的偏好,并愿意为其支付更高的费用。近年来,随着技术进步、成本下探,具有良好用户体验的ADAS功能如全自动泊车、ACC、LDWS等渗透率快速提升。

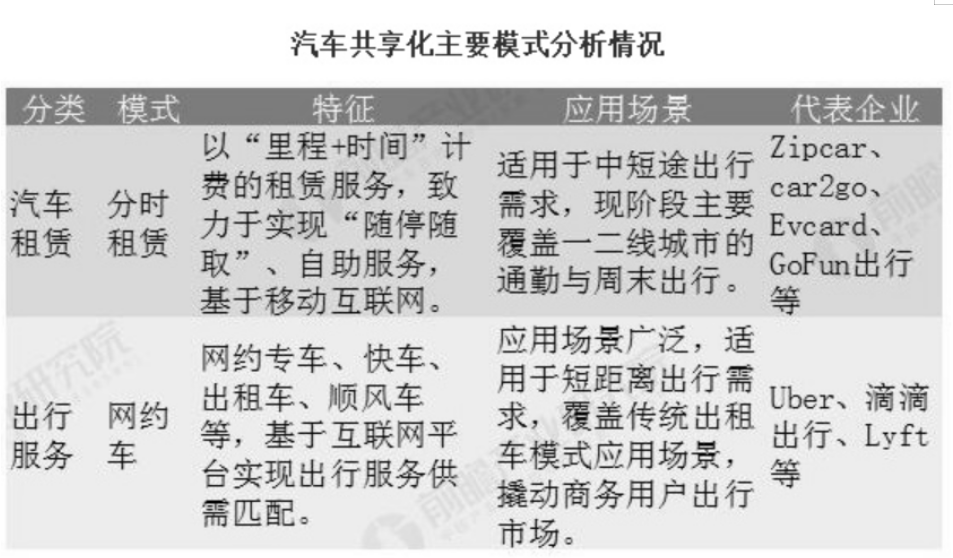

(三)共享化:中国汽车共享化发展处于全球领先位置,具体运营模式仍在探索当中

自2016年兴起的共享经济,是“互联网+”时代的信息化应用,主要由互联网信息技术催生,即通过平台化建设强化信息配置能力,提高资源使用效率。在此阶段,汽车共享模式,分别在汽车租赁和出行服务两个领域形成分时租赁和网约车两种代表模式。

从网约车市场看,互联网企业建设资源整合平台,网约车规模增长较快。截至2020年3月,我国网约车用户规模达3.62亿,占网民整体的40.1%。受新冠肺炎疫情影响,部分城市暂停了网约车运营服务。在疫区城市,公共交通工具停运,多家网约车平台组织司机为医生病患接送和特殊服务保障提供运力支持。中长期来看,网约车用户规模将会恢复性增长。

尽管目前汽车共享化的商业模式仍不明晰,存在行业管理、车辆管理等方面的难题,共享出行行业发展进入调整期,分时租赁企业大面积倒闭、交通运输部和公安部开展全国网约车安全检查,分时租赁、“顺风车”等具体商业模式发展存在不确定性。

总体来说,新能源、新一代信息技术、新材料等前沿科技成果在汽车工业领域深度集成应用,带动汽车工业向着更加节能、更加智能方向发展,汽车行业发展呈现电动化、网联化、智能化、共享化趋势,四者是互相关联和协同发展的关系。

二、汽车新四化下轴承行业如何发展突围

(一)新四化对轴承需求的影响

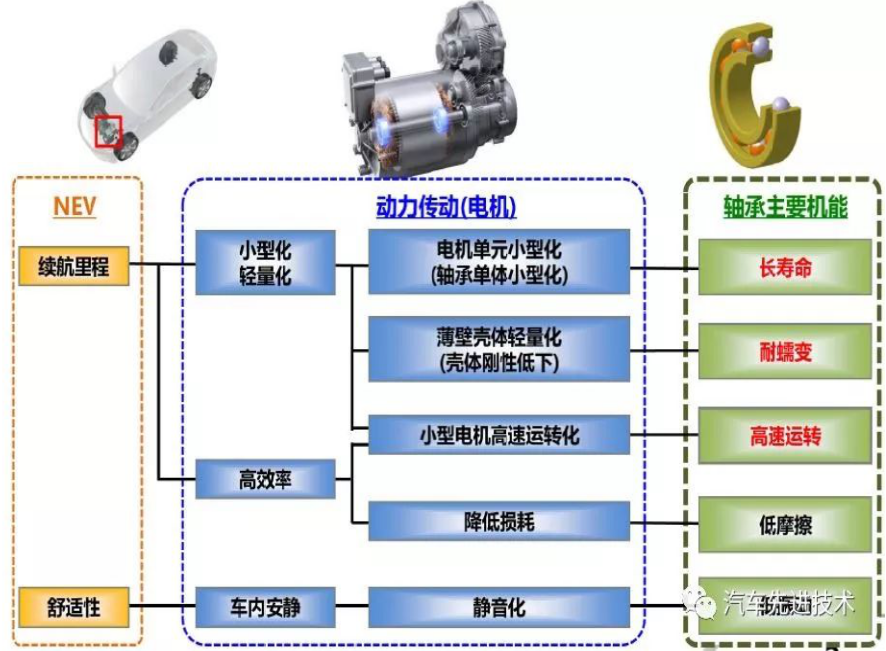

汽车新四化尤其是电动化和智能化下,汽车所需要的轴承数量总体不会有太多变化,大部分变化基于轴承类型的改变——由于多数纯电动车省去了变速箱配置,且增加了电机,故原有用于变速箱的轴承将会被替换为满足电机需要的产品。

汽车新四化会使得汽车在结构上发生改变:电动汽车构造比燃油汽车简单。纯电动汽车的能量主要是通过柔性的电线而不是通过刚性联轴器和转动轴传递的,因此纯电动汽车中没有了轴承用量较大的发动机和变速箱。但电动车还是需要驱动的,也需要环保、舒适以及安全,而为了满足这些要求,就需要大量机械式的部件去实现,这使得电动汽车中,电机数量增加,相应的相关轴承需求也就增加。并且车上只要有转动、滑动的地方都需要用到轴承产品。

对于电动汽车上增加的新的轴承产品需求,汽车轴承供应商必须进行具有针对性的创新研发。

(二)新四化对电机轴承提出的挑战

与传统汽车相比,新能源汽车要求电机具有很高的极限转速,同时适应-40℃低温要求和150℃以上高温要求,并且要求轴承具有维护功能,适应频繁启停造成的轴向冲击。总体上,汽车驱动电机的调速范围宽、启动转矩大、功率密度高、效率高的特性,使其对轴承的高转速、高低温、耐久性、稳定性、低摩擦、低振动、可靠性提出了更高的要求。

目前国内新能源汽车电机轴承还主要依靠进口。国内纯电动汽车驱动电机主要使用瑞典斯凯孚的进口轴承。国内新能源汽车专用轴承耐用性、可靠性和静音效果不如发达国家产品。国内企业大多主要制造传统汽车底盘、传动系统相关轴承,对新能源汽车专用轴承性能研究不够;与发达国家相比,国内高端轴承材质有很大差距。

(三)国产轴承与进口轴承有较大质量差距原因

1.轴承成品质量差异

国内外大量试验表明:保持架、套圈、钢球的加工质量对轴承振动具有不同程度的影响,其中钢球的加工质量对轴承振动影响Z明显,其次是套圈的加工质量,Z主要影响因素是钢球和套圈的圆度、波纹度、表面粗糙度、表面磕碰伤等。

我国钢球产品Z突出的问题是振动值离散大,表面缺陷严重(单点、群点、凹坑等),尽管表面粗糙度、尺寸、形状、误差都不低于圈外水平,但合套后轴承振动值高,甚至产生异音,主要问题是波纹度没有控制(无标准、无合适测试分析仪器),同时说明机床的抗振性差,砂轮、研磨盘、冷却液、工艺参数均存在问题;另一方面要提高管理水平,避免磕碰伤、划伤、烧伤等随机性质量问题。

对于套圈,影响轴承振动Z为严重的也是沟道波纹度和表面粗糙度。例如,中小型深沟球轴承内外沟道圆度大于2μm时,将对轴承振动产生明显影响,内外沟道波纹度大于0.7μm时,轴承振动值随波纹度增加而增加,沟道严重磕伤可使振动上升4dB以上,甚至出现异音。

2. 生产流程、人才等拉开距离

(1)工业技术的差距。轴承技术工人,乃至工程师的社会地位得不到应有的尊重。大多小微轴承工厂、轴承公司没有高质量技术人员,只能生产一些没有竞争力的低端轴承产品。

(2)材质上的差距。合金钢一直就是国内钢铁产业的短板,高端冶金技术又是发达国家对我们严格保密的,加上国内钢企研发上的不足,造成了我国轴承乃至工业技术的先天性的不足。

(3)生产工艺的差距。生产工艺是工业技术里Z重要的环节,是一个循环往复,量变产生质变的过程。

(4)缺乏政策层面有力的支持。

(四)国内轴承企业如何发展突围

中国已经发展成为世界汽车轴承生产大国,但还不是世界汽车轴承工业强国。在产业结构、开发能力、技术水平、产品质量和效率效益等方面,中国汽车轴承工业都与先进水平有较大差距。

1.加强汽车轴承基础理论研究,刻不容缓。在上,中国汽车轴承产业在基础理论、前沿科学、原创技术、检测技术、实验技术等方面还处在弱势地位。基础理论研究是轴承产品开发的基石。基础理论薄弱,导致中国汽车高端轴承制造基本上还停留在仿制阶段。

2.国内轴承企业要充分发挥市场配置资源的基础性作用,突破高端汽车轴承技术难关,优化技术结构和产品结构,化解过剩产能。汽车轴承钢技术质量、轴承制造专用装备和高精度轴承滚子质量是中国汽车轴承行业三大短板。要化解轴承产业发展面临的低端产能过剩,中端产能重复建设,高端供给失衡这些问题。零部件、元器件质量不高,影响了主机质量。核心基础零部件、元器件、关键基础材料依赖发达国家,受制于人,导致进口价格越来越高,供应却没有保障,增加了整机制造成本。产业自主发展要突破竞争对手的制约, 防止沦为“组装工厂”。

3.中国汽车轴承企业要瞄准汽车轴承产业技术前沿,和跨国汽车轴承公司对标,实现赶超,推进合作,实现市场、资源、人才和布局化。

4.对于新能源汽车驱动电机轴承的开发难点,自主企业没有可直接借鉴的经验,企业必须依靠自身实力,有效整合资源,加大开发投入,掌握新核心制造技术。产品要在设计和理论计算上达到高速性能指标,还要通过高速性能试验、模拟台架试验和路试,才能在高速条件下可靠耐用。因此,产品开发涉及领域广、跨度大、时间长,要考量产品性价比,克服品牌冲击,才能实现产业化。为弥补与国外产品质量稳定性和可靠性方面的差距,可以采用精准磨超技术,提高磨超加工精度,降低加工离散性;采用新材料,特别是应用油脂和保持架,改善轴承润滑条件,提高轴承的高速性能和耐用性能;提高钢材纯度和热处理质量;?用仿真和试验技术,加快开发速度,保证轴承可靠性。

三、光洋轴承作为领军企业如何发挥自我优势实现转型升级

光洋股份作为轴承行业里的领军企业,在面临汽车新四化的大浪潮,我们如何发挥自我优势实现转型升级是当前需要面临的核心问题。综合梳理下来,结合我们的现有资源,我们认为,可以从以下几个方面进行突围。

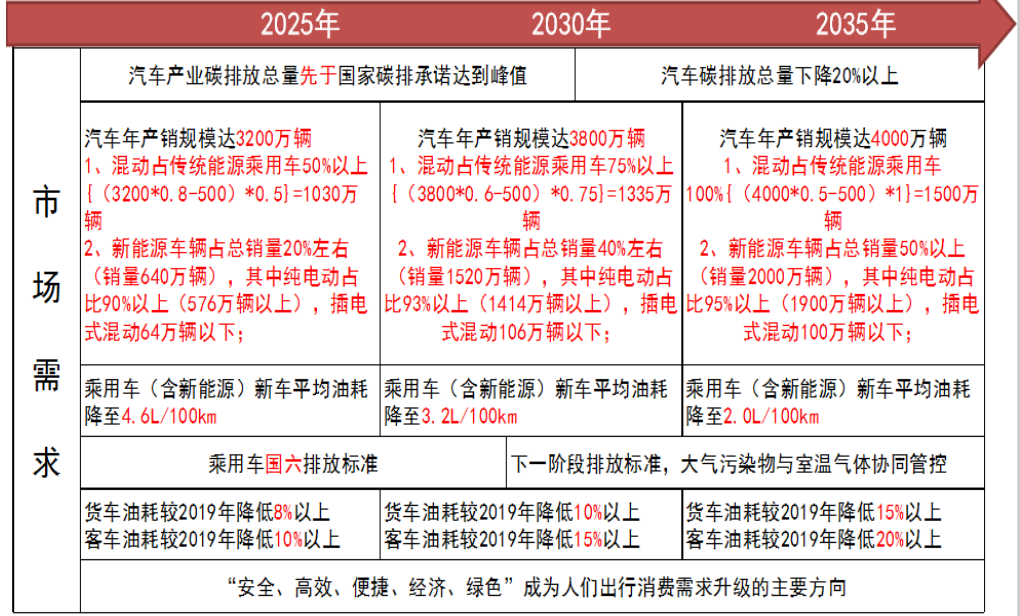

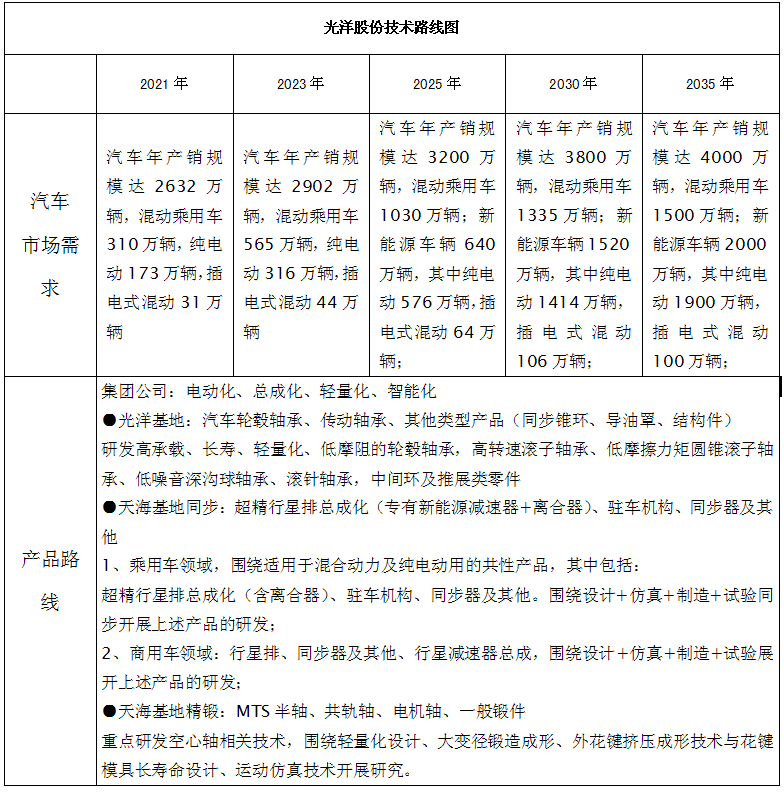

(一)深刻理解《节能与新能源汽车技术路线图2.0》对全行业发展的引领作用,确定光洋股份的电动化、总成化、轻量化、智能化的发展战略,加快制定光洋股份的技术路线图。

在2020年中国汽车工程学会年会上,中国工程院院士、中国汽车工程学会理事长李骏代表中国汽车工程学会发布了《节能与新能源汽车技术路线图2.0》,明确了中国汽车行业未来15年的发展方向和发展目标。

到2035年节能汽车与新能源汽车销量各占50%;汽车产业实现电动化转型,燃料电池保有量达到100万辆左右;传统能源动力乘用车全部为混合动力,新能源汽车成为主流,销量占比达50%以上。

光洋股份要加快实现主营业务的电动化转型,在传动系统变速变扭的核心功能前提下,充分认识到机电耦合与电电耦合重新定义了传动系统的功能,重点围绕着传动系统的电动化、轻量化、总成化需求开展技术创新工作。

(二)积极加快新能源客户的开拓

相比传统燃油汽车,新能源汽车的动力总成变化Z大,相应的轴承、同步器以及齿轴类零部件的配置与技术性能要求都有很大的变化,所以我们必须紧跟新能源汽车的发展趋势,明确新能源汽车轴承、同步器以及齿轴类零部件产品的具体配置及技术要求,对应技术研发攻关,顺应新能源汽车市场的发展需要。

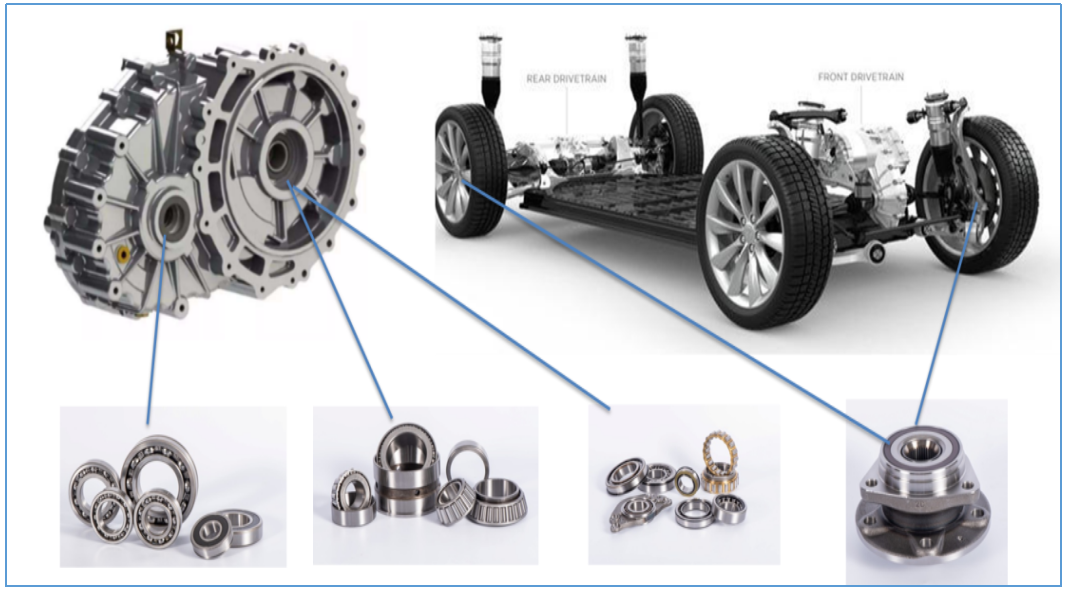

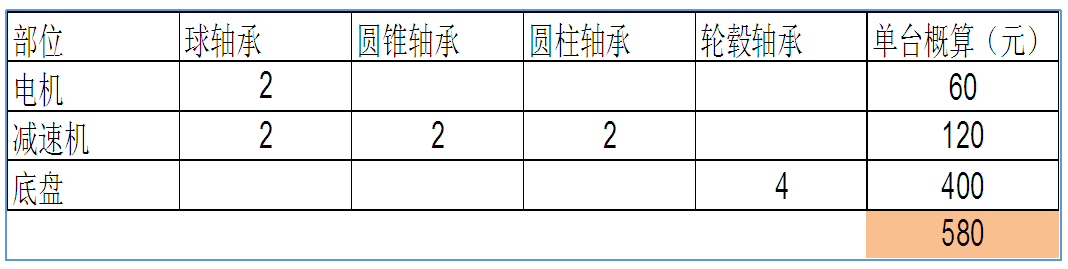

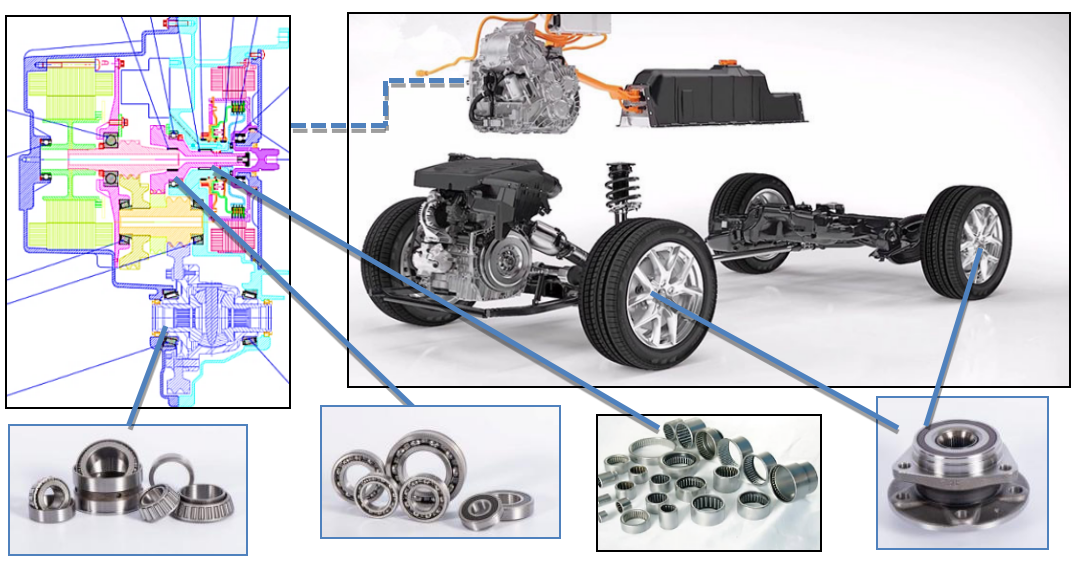

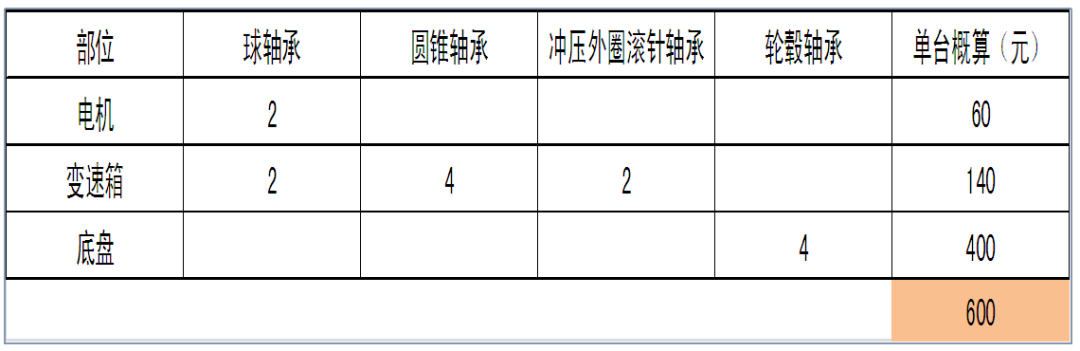

新能源汽车的轴承相对技术要求与可靠性能要求提高,轴承配置数量减少,为了更好的分析新能源汽车轴承需求规模,我们分别对纯电动汽车和混合动力汽车的轴承配置及单台价值量进行统计分析:

(1)纯电动汽车轴承配置及单台价值量测算:单台价值约580元;

(2)混合动力汽车轴承配置及单台价值量测算:单台价值约600元;

(3)新能源汽车轴承价值规模测算:

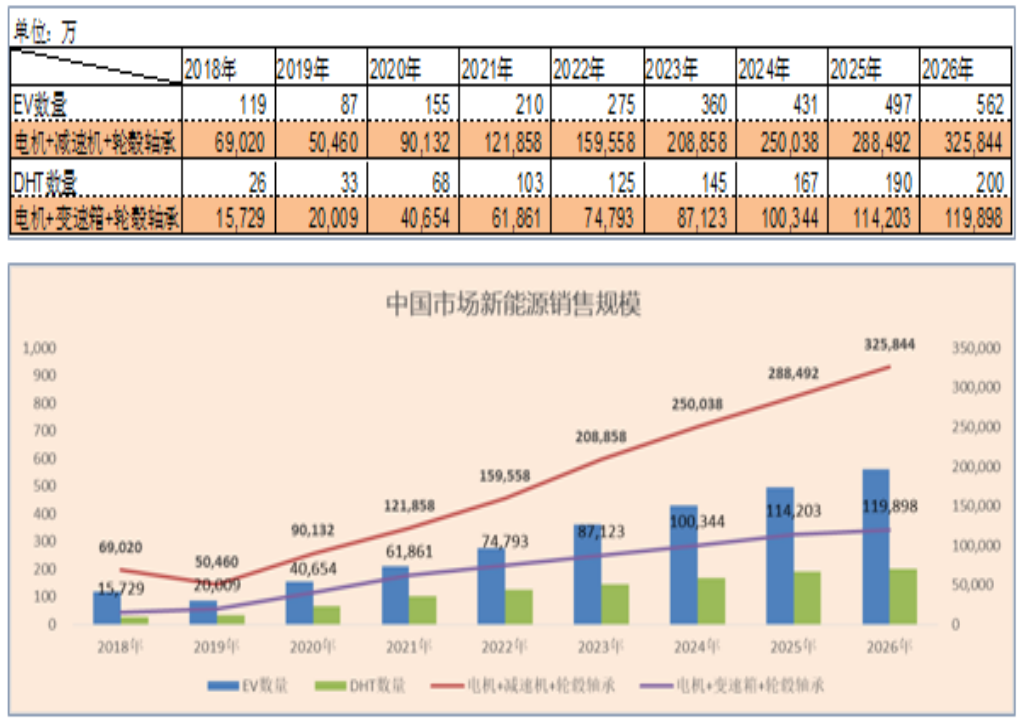

我们根据IHS201912提供的2018~2026年新能源汽车(EV、DHT)年产量预测数据信息,结合新能源车轴承的单台价值量,测算2020~2026年新能源汽车的轴承价值规模如下:

因此我们需要加强新能源汽车轴承的研发投入,加强与新能源车企的合作。

(三)加强汽车后市场的开拓

截至2019年底,国内汽车保有量达到2.6亿辆左右,后市场维修配件需求量较大。在汽车轴承与同步器产品领域,乘用车市场年销售规模约12亿元,商用车市场年销售规模约14亿元。

1、汽车后市场轴承及同步器产品销售规模

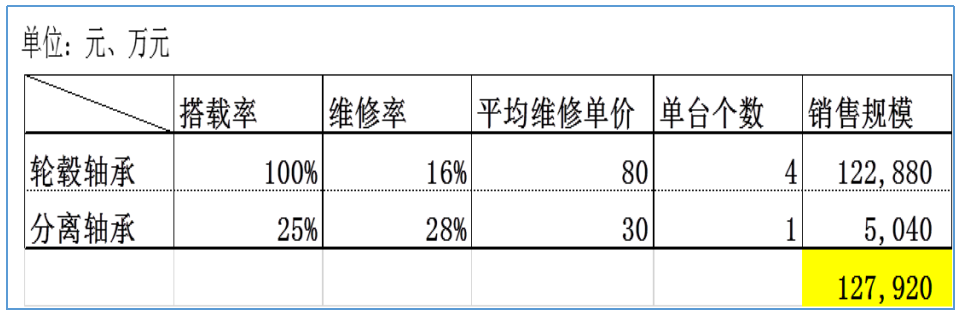

(1)乘用车后市场

基于乘用车动力总成全生命周期免维护的要求,其后市场主要涉及轮毂轴承与离合器分离轴承,我们结合具体产品的搭载率、维修率与平均单价,测算乘用车后市场轴承年销售规模约12亿元,具体如下表:

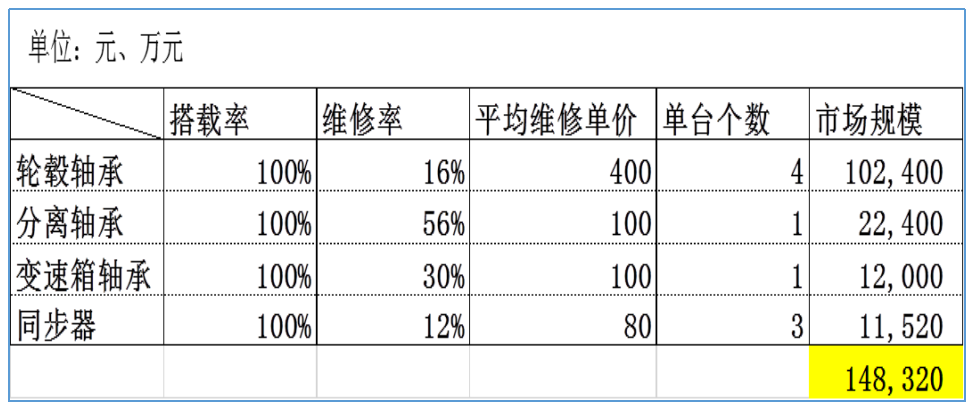

(2)商用车后市场

根据商用车各部位轴承的使用环境和工况特点,其后市场主要涉及轮毂轴承、离合器分离轴承和变速箱传动轴轴端支撑轴承(部分需要滚针轴承)及同步器,我们结合具体产品的搭载率、维修率与平均单价,测算商用车后市场轴承及同步器年销售规模约14亿元,具体如下表:

光洋股份汽车后市场的发展方向和定位:(1)产品方向:商用车变速箱轴承包&轮毂轴承&分离轴承&同步器总成、乘用车分离轴承及轮毂轴承单元总成、高更换频次的相关零部件(维修包);(2)市场定位:瞄准中高端、有规模的后市场服务领域;(3)竞争策略:以高份额原厂主机配套优势(优)、零部件维修集成包优势(全)推进汽车后市场。

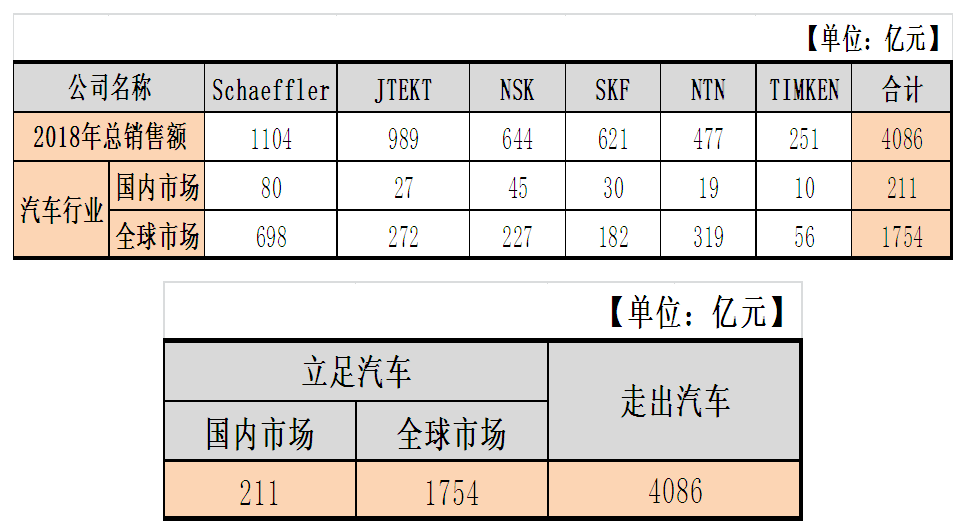

(四)进一步深化国产化替代

目前形势下,国内外各大主机客户迫于采购成本压力、基于巨头供应商的配合度,为了有效规避被巨头供应商绑架的风险,加快推进国产化替代。按照轴承行业巨头Schaeffler、JTEKT、NSK、NTN、TIMKEN等公司2018年销售情况,这7大家公司2018年销售收入总额4,086亿元,就汽车行业的销售而言,国内市场销售达211亿元,全球市场的销售达1,754亿元(具体见下表),国产化替代的空间巨大。

光洋股份在推进国产化替代的具备较强优势。一是自主研发优势,公司拥有省级企业技术中心、国家认可实验室、博士后工作站、院士工作站,具备正向设计与同步开发能力;二是整车OEM配套经验,公司拥有完善的质量管理体系、成熟的项目管理流程,具备为国内外各大主流OEM配套的经验积累;三是成熟的国产化替代项目基础,公司已为大众、通用、福特、日产、斯堪尼亚、伊顿、博格华纳、格特拉克等各大高端客户的众多项目成功实施国产化替代,具备丰富的国产化经验积累;四是低成本控制能力,公司大力推行目标成本设计与优化、制造成本及费用预算机制,具有供应链成本优势、质量改善能力及自主自动化设计能力;五是快速响应机制,公司?立了完整的快速响应机制与流程,从立项研发到售后服务全过程推进快速响应,很好地适应市场的变化与调整,充分满足客户需求。

公司未来要依托自身优势,沿着国产化替代这条路持续推进,不断加强产品的总成化、精密化、轻量化,探索电气化、智能化,对标行业巨头,包括轴承领域的Schaeffler、JTEKT、NSK,同步器领域的贺尔碧格、PMG、NZWL等,不断开拓新的优势客户,扩大国产化替代规模。

(内容来源:《2020上海轴承峰会论文集》)